Βαρύ κόστος αναμένεται να υποστεί η Γηραιά Ήπειρος λόγω των κυρώσεων που έχουν επιβληθεί στη Ρωσία...

Βαρύ κόστος αναμένεται να

υποστεί η Eυρωζώνη λόγω των κυρώσεων που έχουν επιβληθεί στη Ρωσία,

σύμφωνα με ανάλυση της Bank of America.

Σε αυτό το πλαίσιο, η αμερικανική τράπεζα προβαίνει σε μια εφιαλτική πρόβλεψη για το πετρέλαιο, το οποίο «βλέπει» στα 150 δολ., ενώ δίνει αρνητική σύσταση για τις ευρωπαϊκές μετοχές («underweight»).

Σε αυτό το πλαίσιο, η αμερικανική τράπεζα προβαίνει σε μια εφιαλτική πρόβλεψη για το πετρέλαιο, το οποίο «βλέπει» στα 150 δολ., ενώ δίνει αρνητική σύσταση για τις ευρωπαϊκές μετοχές («underweight»).

Σε κάθε περίπτωση, το να προσπαθήσει κανείς να προβλέψει τις επιπτώσεις μιας πιθανής ρωσικής

εισβολής είναι σαν να επιχειρεί να πιάσει ένα μαχαίρι που πέφτει…Κάπως έτσι ξεκινά την ανάλυσή της η Bank of America, που επισημαίνει πως η γνώμη των ειδικών επανειλημμένως διαψεύσθηκε.

«Βάσει των αναλυτών, ο Putin δεν θα είχε εισβάλει ποτέ, η Ουκρανία θα είχε δείξει ασθενή αντίσταση και οι κυρώσεις θα ήταν περιορισμένες».

Σε αυτό το πλαίσιο, η αμερικανική τράπεζα προβαίνει σε τρία συμπεράσματα - ενδεχόμενα:

1 Επί πολλούς μήνες, η Ρωσία θα υφίσταται υψηλή αβεβαιότητα, σκληρές κυρώσεις και αυξημένες τιμές ενέργειες.

2 Εντείνονται η ισχύς του δολαρίου, η ανοδική πίεση στα επιτόκια και η συνεχιζόμενη καθοδική πίεση στα περιουσιακά στοιχεία κινδύνου.

3 Η Ρωσία εισέρχεται σε βαθιά ύφεση, η Ευρώπη θα επιβραδυνθεί σημαντικά και ο υπόλοιπος κόσμος πιθανότατα θα επιβραδυνθεί μετρίως.

Καλπάζων πληθωρισμός και εμπορεύματα

Στα παραπάνω, ως βασικός κίνδυνος πρέπει να εκτιμηθεί ο καλπάζων πληθωρισμός, καθώς μάλιστα η νομισματική πολιτική παγκοσμίως παραμένει χαλαρή…

Ως αποτέλεσμα, ο οίκος «επισκέπτεται» μια σειρά από προβλέψεις σοκ για την ανάπτυξη τις ΗΠΑ (3,6% έναντι τάσης 1,8%), τη ζώνη του ευρώ (3,6% έναντι 1,0%) και παγκοσμίως (4,2% έναντι 3,25%).

Αξιοσημείωτη εξαίρεση είναι η Κίνα.

Σημειώνεται επίσης πως, πέρα από την Ενέργεια, η Ρωσία είναι ένας μικρός παίκτης στην παγκόσμια οικονομία, αφού:

1 Έχει σταθερά συρρικνούμενο πληθυσμό και αργά αναπτυσσόμενη οικονομία, με εξαιρετικά συγκεντρωμένο εισόδημα και πλούτο.

2 Σε αντίθεση με τα BRICs (Βραζιλία, Ρωσία, Ινδία και Κίνα) και την Κίνα, δεν είναι σημαντική για τις παγκόσμιες αλυσίδες εφοδιασμού.

3 Είναι μια μικρή εξαγωγική αγορά για τις περισσότερες χώρες.

4 Η Είναι επίσης μικρός παίκτης στο παγκόσμιο χρηματοπιστωτικό σύστημα.

Από την άλλη, είναι ένας κρίσιμος παίκτης στις παγκόσμιες αγορές ενέργειας, καθώς είναι ο δεύτερος μεγαλύτερος εξαγωγέας αργού πετρελαίου και πετρελαϊκών προϊόντων στον κόσμο, αλλά και ο μεγαλύτερος εξαγωγέας φυσικού αερίου.

Η ζώνη του ευρώ είναι ιδιαίτερα εκτεθειμένη στις ρωσικές εξαγωγές ενέργειας: η Ρωσία προμηθεύει περίπου το ένα τρίτο του φυσικού αερίου και το ένα τέταρτο του αργού πετρελαίου που καταναλώνεται στη Γηραιά Ήπειρο.

Αντίθετα, αντιπροσωπεύει μόλις το 3,2% των εισαγωγών πετρελαίου και φυσικού αερίου των ΗΠΑ.

Οι αναλυτές εμπορευμάτων της BofA εκτιμούν ότι λιγότερο από το ήμισυ των ρωσικών εξαγωγών θα μπορούσαν να αντικατασταθούν από τον σχιστόλιθο των ΗΠΑ, το Ιράν και τον ΟΠΕΚ+.

Ωστόσο, οι τιμές θα σταθεροποιηθούν σε υψηλά επίπεδα εάν οι ρωσικές εξαγωγές κατευθυνθούν προς την Κίνα.

Η αλλαγή της διαδρομής του ρωσικού φυσικού αερίου προς την Κίνα δεν είναι εφικτή βραχυπρόθεσμα, επειδή θα πρέπει να κατασκευαστούν νέοι αγωγοί.

Η Ρωσία και η Ουκρανία είναι επίσης σημαντικές χώρες για πολλές άλλες αγορές εμπορευμάτων, καθώς αντιπροσωπεύουν το ένα τέταρτο των παγκόσμιων εξαγωγών σιταριού.

Οι τιμές του σιταριού και του καλαμποκιού (σε δολάρια) έχουν αυξηθεί κατά 56% και 29%, αντίστοιχα, από τα τέλη του περασμένου έτους.

Αυτό εντείνει τον ήδη υψηλό πληθωρισμό στα τρόφιμα σε όλο τον κόσμο, επηρεάζοντας περισσότερο τους πληθυσμούς με χαμηλότερο εισόδημα.

Στην πραγματικότητα, δεδομένου ότι το δολάριο έχει αυξηθεί λόγω των ροών σε ασφαλή καταφύγια, το σοκ τιμών θα μπορούσε να είναι σημαντικά μεγαλύτερο στις αναδυόμενες αγορές.

Ο πραγματικός αντίκτυπος στις τιμές καταναλωτή θα εξαρτηθεί από τον βαθμό στον οποίο θα ρυθμιστούν οι τιμές.

Όσον αφορά τις άλλες πρώτες ύλες, η Ρωσία διαδραματίζει σημαντικό ρόλο σε αλουμίνιο, νικέλιο και παλλάδιο.

Η δε Ουκρανία είναι σημαντικός εξαγωγέας νέον.

Τόσο το παλλάδιο όσο και το νέον χρησιμοποιούνται στην παραγωγή ημιαγωγών.

Οι τιμές του παλλαδίου έχουν επίσης εκτοξευθεί από την έναρξη του πολέμου, αλλά μέχρι στιγμής είναι μόνο οριακά υψηλότερες από την περσινή κορύφωση.

Η παγκόσμια έλλειψη ημιαγωγών συνεχίζει να ασκεί ανοδική πίεση στις τιμές των αυτοκινήτων και σε άλλα ηλεκτρονικά είδη.

Ωστόσο δεν είναι ξεκάθαρο ότι η Ρωσία θα επιχειρούσε να συμπιέσει την αγορά περιορίζοντας τις εξαγωγές πρώτων υλών, καθώς η Κίνα καταναλώνει περίπου το 50% των ημιαγωγών παγκοσμίως.

Και η Ρωσία μάλλον δεν θέλει μια μάχη με την Κίνα σε αυτό το στάδιο.

Το αποτέλεσμα είναι ότι η Ρωσία επηρεάζει τον υπόλοιπο κόσμο εν μέρει δημιουργώντας κραδασμούς αβεβαιότητας, αλλά κυρίως μέσω των αγορών εμπορευμάτων.

Κυρώσεις

Το κλειδί για την παγκόσμια προοπτική δεν είναι τι συμβαίνει στη ρωσική οικονομία, αλλά πώς οι κυρώσεις και η ρωσική αντίδραση στις κυρώσεις θα επηρεάσουν τις αγορές εμπορευμάτων.

Η Ρωσία βρίσκεται ήδη αντιμέτωπη με ένα μεγάλο χτύπημα λόγω των υφιστάμενων κυρώσεων.

Για παράδειγμα, οι κεντρικές τράπεζες σε όλη τη Δύση έχουν παγώσει τα συναλλαγματικά αποθέματα της Κεντρικής Τράπεζας της Ρωσίας, μειώνοντας την ικανότητά της να υπερασπιστεί το ρούβλι κατά τη διάρκεια της κατάρρευσής του τις τελευταίες εβδομάδες.

Αρκετές τράπεζες έχουν εκδιωχθεί από το SWIFT, ένα σύστημα ανταλλαγής διατραπεζικών μηνυμάτων.

Αυτό καθιστά πιο δύσκολο για τη Ρωσία να συναλλαχθεί στο πλαίσιο του διεθνούς εμπορίου.

Οι ΗΠΑ απέκοψαν τη μεγαλύτερη τράπεζα της Ρωσίας, τη «Sberbank», και 25 θυγατρικές της από το χρηματοπιστωτικό σύστημά τους, περιορίζοντας την πρόσβαση σε συναλλαγές σε δολάρια ΗΠΑ.

Οι ΗΠΑ έχουν επίσης περιορίσει τις μεγάλες ρωσικές εταιρείες φυσικού αερίου, επικοινωνιών και αεροπορικών/σιδηροδρομικών εταιρειών από το να συγκεντρώνουν χρήματα στις αμερικανικές αγορές.

Τα ξένα περιουσιακά στοιχεία Ρώσων κυβερνητικών αξιωματούχων και ολιγαρχών στην ΕΕ, τις ΗΠΑ, το Ηνωμένο Βασίλειο, την Ελβετία, την Ιαπωνία και τον Καναδά έχουν παγώσει.

Ο ιδιωτικός τομέας κάνει επίσης αυτό που του αναλογεί λόγω κινδύνων φήμης και δευτερογενών κυρώσεων.

Μεγάλες δυτικές εταιρείες, συμπεριλαμβανομένων αυτοκινητοβιομηχανιών, εταιρειών καταναλωτικών αγαθών και εταιρειών τεχνολογίας, ανακοίνωσαν την αναστολή των εργασιών τους στη Ρωσία.

Συνολικά, πρόκειται για ένα πολύ μεγαλύτερο σύνολο κυρώσεων από εκείνες που ακολουθούν τη ρωσική προσάρτηση της Κριμαίας.

Ωστόσο, οι κυρώσεις μέχρι στιγμής έχουν μόνο μέτριο αντίκτυπο στις ρωσικές εξαγωγές ενέργειας.

Μεγάλο μέρος της αύξησης στις τιμές της ενέργειας μέχρι στιγμής οφείλεται στα ασφάλιστρα κινδύνου, αλλά οι τιμές θα μπορούσαν να ανέβουν πολύ υψηλότερα αν υπάρξουν νέες κυρώσεις (όπως και συνέβη).

Αυτό θα ενίσχυε το (ήδη μεγάλο) σοκ στη ρωσική οικονομία και θα προκαλούσε ένα μεγάλο σοκ στην παγκόσμια οικονομία.

Επιπτώσεις

Οι εκτιμήσεις σε ένα τόσο ρευστό περιβάλλον είναι πολύ δύσκολες, αλλά η BofA εκτιμά για τη Ρωσία ύφεση 13% το 2022, ακολουθούμενη από ανάκαμψη μόλις 6% το επόμενο έτος, αφήνοντας την οικονομία σε βαθιά ύφεση.

Αναμένει επίσης ότι ο πληθωρισμός θα εκτιναχθεί από 8,4% στο τέλος του περασμένου έτους σε 20% κατά τη διάρκεια του τρέχοντος έτους.

Παράπλευρες απώλειες θα υπάρξουν σε όλες τις αναδυόμενες αγορές.

Οι πλέον πληγείσες χώρες θα αποδειχθούν η Αίγυπτος και η Τουρκία, καθώς εξαρτώνται σε μεγάλο βαθμό από τις εισαγωγές ενέργειας.

Οι μοναδικοί που θα επωφεληθούν από αυτή την κρίση θα είναι οι πετρελαιοπαραγωγικές χώρες της Μέσης Ανατολής.

Για παράδειγμα, η Σαουδική Αραβία είναι πιθανό να εμφανίσει δημοσιονομικό πλεόνασμα περίπου 10% του ΑΕΠ.

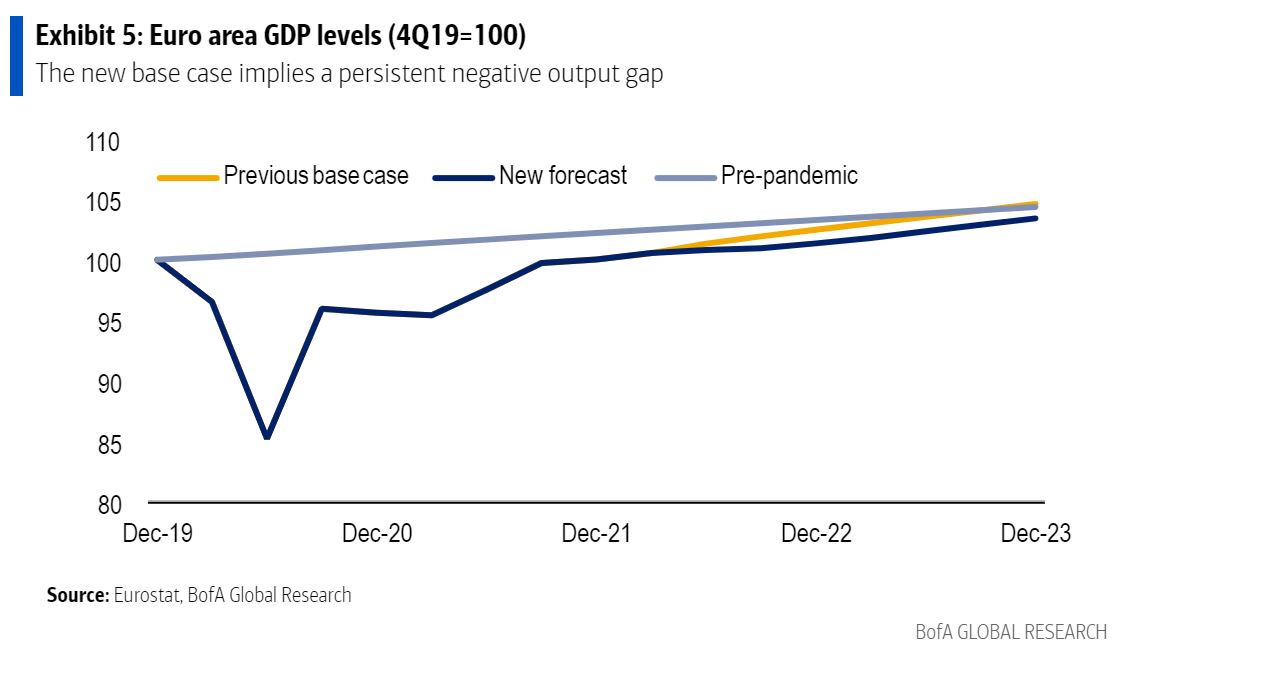

Σε ό,τι αφορά την Ευρωπαϊκή Ένωση, από ό,τι φαίνεται είναι έτοιμη να επωμιστεί βαρύ κόστος.

Σύμφωνα με την BofA, το ΑΕΠ αναθεωρείται επί τα χείρω κατά -70 μ.β. και 50 μ.β. αντίστοιχα (από στο 2,8% το 2022 και στο 1,7% το 2023), ενώ ο πληθωρισμός θα τρέξει με +160 μ.β. ήτοι +6%.

Επιπλέον, μέρος του 0,6% του ΑΕΠ της ζώνης του ευρώ που συνδέεται με τις ρωσικές εξαγωγές πιθανότατα θα χαθεί.

Οι επιδράσεις του συναισθήματος στον καταναλωτή και στην εταιρική κεφαλαιοποίηση προστίθενται στα αρνητικά.

Βέβαια, η ισχυρή απάντηση της Ευρώπης μας κάνει να αισιοδοξούμε ότι θα ακολουθήσει κοινή δημοσιονομική στήριξη, αναφέρει η BofA.

Σε αυτό το πλαίσιο, παρά τον πληθωρισμό, το QE της ΕΚΤ θα λάβει μια σχετική παράταση, μέχρι το γ’ τρίμηνο του 2022, ενώ η πρώτη επιτοκιακή αύξηση αναμένεται να υλοποιηθεί τον Δεκέμβριο του 2022.

Συνολικά αναμένονται πέντε αυξήσεις που θα επαναφέρουν το επιτόκιο πολιτικής στην ουδέτερη τιμή 1% έως το τέλος του 2023 – υπό την αίρεση ότι ο πόλεμος στην Ουκρανία θα τελειώσει σύντομα.

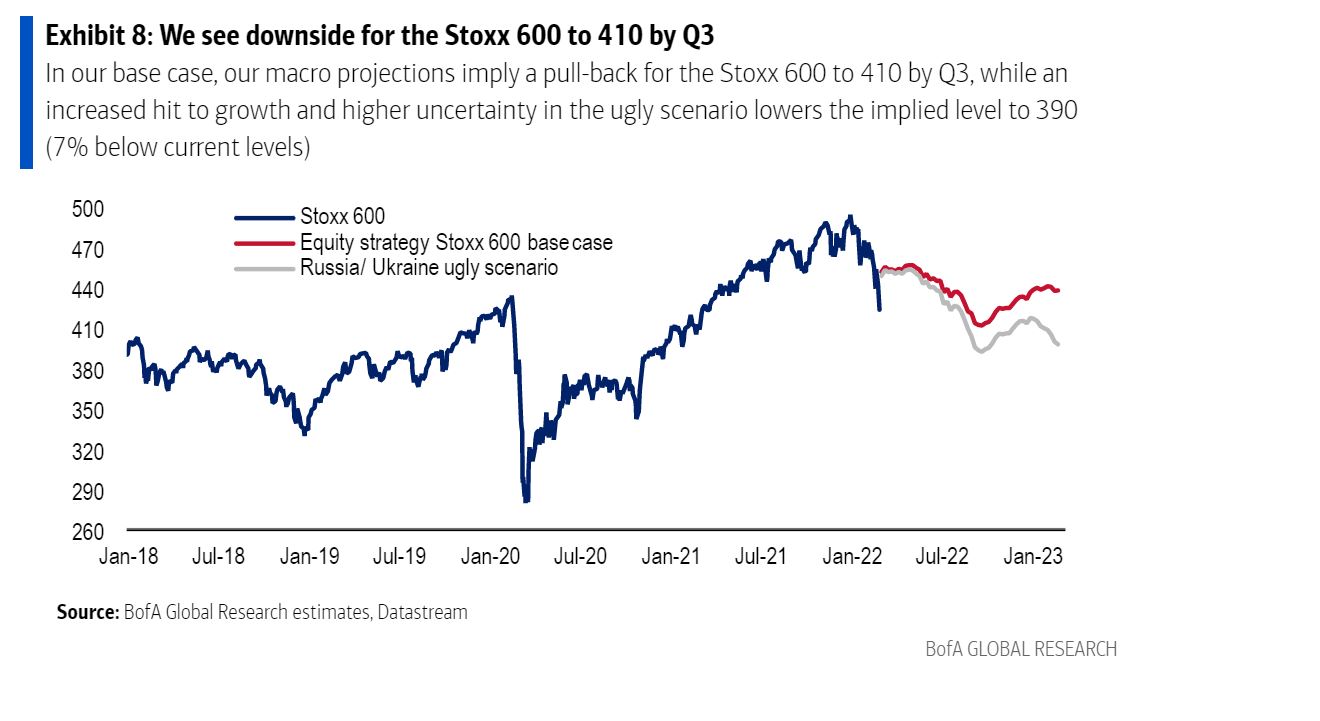

Φυσικά, σε αυτό το δυστοπικό περιβάλλον, οι μετοχές θα επηρεαστούν…

Η παρατεταμένη σύγκρουση σημαίνει ασθενέστερη ανάπτυξη, μεγαλύτερη αβεβαιότητα και χαμηλότερες τιμές ενεργητικού:

οι οικονομολόγοι της BofA αναμένουν ότι οι υψηλότερες τιμές ενέργειας και η αυξανόμενη αβεβαιότητα ως απάντηση στη σύγκρουση Ρωσίας/Ουκρανίας θα επηρεάσουν την αναπτυξιακή δυναμική της ζώνης του ευρώ.

Οι νέες παραγγελίες του σύνθετου PMI της ζώνης του ευρώ θα υποχωρήσουν από το τρέχον επίπεδο των 56 σε 49 έως το τρίτο τρίμηνο.

Ως εκ τούτου, η αμερικανική τράπεζα παραμένει αρνητική για τις ευρωπαϊκές μετοχές, με περαιτέρω πτώση 3% για το Stoxx 600 στις 410 μονάδες έως το τρίτο τρίμηνο, ακολουθούμενη από μια ήπια ανάκαμψη στον στόχο μας στο τέλος του έτους στις 430 μονάδες.

Κίνδυνοι

Όπως σημειώθηκε, οι κίνδυνοι είναι υψηλοί.

Κατά την άποψή της BofA, δεν συντρέχει λόγος… ιδιαίτερης αισιοδοξίας, με τις τιμές του πετρελαίου να επιστρέφουν σε προ κρίσης τάσεις και την ανάπτυξη να επιταχύνεται μετά από ένα ήπιο δεύτερο τρίμηνο.

Η Ρωσία ίσως υποστεί μια ήπια ύφεση, ενώ ακόμα ηπιότερο θα είναι το χτυπήμα για τις ΗΠΑ.

Μακροπρόθεσμα, ο αντίκτυπος στην ανάπτυξη μπορεί να είναι ακόμη και οριακά θετικός, καθώς η ρωσική απειλή ενεργοποιεί τις επενδύσεις τόσο στην πράσινη ενέργεια όσο και στις στρατιωτικές δαπάνες.

Συνδυαστικά, η Ρωσία και η Ουκρανία αντιπροσωπεύουν το 29% και το 18% του παγκόσμιου εμπορίου σιταριού και καλαμποκιού αντίστοιχα.

Τρεις παράγοντες θα μπορούσαν να οδηγήσουν σε περαιτέρω ανοδικές πιέσεις στα γεωργικά προϊόντα.

Από την πλευρά της προσφοράς, οι αυξανόμενες γεωπολιτικές εντάσεις, το υψηλότερο κόστος λιπασμάτων και η εκτίναξη των τιμών του ντίζελ θα μπορούσαν να μειώσουν τα μεγέθη των καλλιεργειών.

Σε αυτό το σενάριο, ο διατηρούμενος πληθωρισμός είναι η υπ' αριθμόν ένα ανησυχία.

Στο κακό σενάριο, οι ισχυρές κυρώσεις στη Ρωσία θα έχουν ως αποτέλεσμα οι τιμές στο πετρέλαιο να εκτιναχθούν πάνω από τα 150 δολάρια, ενώ στη ζώνη του ευρώ θα πυροδοτηθεί μια τεχνητή ύφεση.

www.bankingnews.gε

ΠΗΓΗ bankingnews

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου